Pour en finir avec le mythe de la tarification progressive

L’argument de Jocelyn Maclure

Selon le professeur de philosophie Jocelyn Maclure, je serais un de ces « progressistes qui se réveillent la nuit

pour haïr la tarification » [1]. Pour reprendre une expression philosophique difficilement traduisible

en français : « I bite the bullet ». Autrement dit, j’accepte de

tirer les conséquences ultimes de certaines croyances à l’origine de cette

hostilité envers la tarification des services publics, tout en donnant une

justification normative capable de répondre aux arguments de mon adversaire.

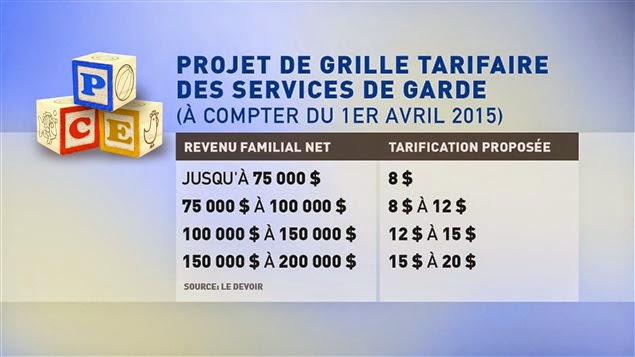

Celui-ci critique le « fétichisme de l'impôt progressif » et justifie la tarification progressive des services de garde en y voyant un signe d'équité, avalisant ainsi le principe général sous lequel s’opère actuellement la réforme du modèle québécois par le gouvernement libéral. Peu importe les modalités qui affectent cette mesure particulière, il s’agit ici de critiquer l’idée générale selon laquelle il serait raisonnable « d’augmenter modérément les impôts des membres du 10%, du 5% et du 1% les plus riches, et d’augmenter modérément les tarifs de certains services collectifs ». L’argument principal attribue le fardeau de la preuve à ceux qui refusent la tarification progressive (le principe de la « juste part » ou de l’utilisateur-payeur) en faveur d’un système fiscal principalement basé sur l’imposition progressive sur le revenu.

Celui-ci critique le « fétichisme de l'impôt progressif » et justifie la tarification progressive des services de garde en y voyant un signe d'équité, avalisant ainsi le principe général sous lequel s’opère actuellement la réforme du modèle québécois par le gouvernement libéral. Peu importe les modalités qui affectent cette mesure particulière, il s’agit ici de critiquer l’idée générale selon laquelle il serait raisonnable « d’augmenter modérément les impôts des membres du 10%, du 5% et du 1% les plus riches, et d’augmenter modérément les tarifs de certains services collectifs ». L’argument principal attribue le fardeau de la preuve à ceux qui refusent la tarification progressive (le principe de la « juste part » ou de l’utilisateur-payeur) en faveur d’un système fiscal principalement basé sur l’imposition progressive sur le revenu.

« Je n’ai toutefois pas encore trouvé

l’explication et la justification de la proposition voulant que seule

l’imposition progressive puisse favoriser l’égalité et la solidarité. La

tarification progressive, après tout, fait payer les plus riches pour des

services qu’ils désirent obtenir. S’il s’agit, par exemple, d’augmenter

modérément le prix des places dans les CPE, les droits de scolarité ou les

tarifs d’hydroélectricité pour les plus fortunés, nous demeurons loin d’une

application intégrale du principe régressif de l’

« utilisateur-payeur ». Il s’agit plutôt de faire payer un peu plus

le bénéficiaire d’un service public qui en a les moyens. […] Il faut éviter,

lorsqu’il est question des politiques fiscales et de justice distributive, le

sophisme du faux dilemme. Ce n’est pas parce que l’on pense que la tarification

progressive doit être envisagée que l’on ne peut pas soutenir l’impôt

progressif, la taxation du capital ou la lutte contre l’évasion fiscale. Il

s’agit de se rapprocher de l’assortiment de mesures fiscales qui concilient le

mieux équité, solidarité et efficience. » [2]

Pour renverser cette argumentation, il s’agit de montrer en quoi

l’application de la tarification progressive nuit directement à l’équité, la

solidarité et l’efficience, et que seul un système fiscal véritablement

égalitaire permettrait d’assurer le financement de biens publics comme les services de garde, au contraire d’une « juste part »

des parents fortunés. Tout d’abord, il est

remarquable que l’argument invoqué pour justifier la réforme Couillard en

matière des CPE soit le même qui fut utilisé par le gouvernement Charest qui affirmait que les étudiants allaient bénéficier davantage de leurs études

universitaires que le reste des contribuables, et qu’ils devaient donc payer

davantage pour leurs droits de scolarité. On rejette ainsi l’universalité et la

(quasi-)gratuité des services publics en affirmant que les personnes sans

enfants (et les entreprises) ne devraient pas contribuer au financement des CPE,

car ils n’en bénéficient pas « autant » que les familles directement

concernées.

« Lorsque l’on défend la position

qu’il est préférable d’ajouter des paliers d’imposition plutôt que de moduler les tarifs en fonction

des revenus, on dit que ceux qui, par exemple, n’ont pas d’enfants doivent

financer à la même hauteur les services de garde que les parents qui en

bénéficient. Je suis parfaitement d’accord avec l’idée que ceux qui n’ont pas

d’enfants bénéficient du fait que certains de leurs concitoyens ont des

enfants, mais ils n’en bénéficient quand

même pas autant que les parents qui, comme moi, ont des enfants en CPE. Ce

principe est d’ailleurs déjà à l’œuvre. Après tout, les places en CPE ne sont

pas gratuites. Les progressistes qui s’opposent à la tarification progressive

considèrent-ils qu’il ne devrait pas y avoir de tarif du tout ou que 7$/jour

est le montant maximal qu’il faut demander aux familles? Il se peut que quelque

chose m’échappe. »

Juste part ou solidarité

sociale ?

En effet, si on généralise cet argument, il

faudrait en dire autant pour le système de santé ou les services de protection

contre les incendies, la plupart des gens en santé finançant des systèmes

coûteux pour des personnes malades et des maisons qui brûlent accidentellement,

alors que ceux-ci n’en bénéficient pas autant, du moins actuellement. Cette

perspective va à l’encontre des principes mêmes de l’État-providence ;

tout comme la réforme de la loi sur les retraites cherche à inverser le rapport

de force entre le capital et le travail, la Commission sur la fiscalité et la

révision des programmes sociaux vise à passer au hachoir les principes

universels d’assurance et de solidarité sociale, qui peuvent recevoir plusieurs

justifications. Dans son livre Refonder

la solidarité (1995), Philippe Van Parijs distingue trois logiques

distinctes quant à leurs présupposés, leurs modalités et leurs conséquences

pratiques :

« Le premier idéal est le modèle

« bismarckien » : une logique d’assurance qui consiste pour des travailleurs à cotiser à un fonds

commun qui leur permettra de faire face à la maladie, à l’accident ou au

chômage involontaire qui viendrait les empêcher de travailler. Le deuxième est

le modèle « bévéridgien » : mécanisme de solidarité, par lequel les titulaires de revenus du travail ou du

capital cotisent pour leur garantir un niveau minimum de ressources au cas où

ils ne l’atteindraient pas par leurs propres moyens. Enfin, le troisième modèle

« painéen », à base qu’équité,

les titulaires de tout revenu cotisent à un fonds qui sert à payer

inconditionnellement à tout membre de la société un revenu uniforme, que

l’auteur propose d’appeler allocation universelle. Il ne s’agit plus alors pour

les plus chanceux de transférer une fraction de leurs ressources aux moins

chanceux, mais de donner à chacun une part égale au patrimoine commun, au lieu

de le laisser accaparer par ceux qui sont les mieux à même ou les plus avides

d’en profiter. » [3]

Pour revenir à la question des CPE qui

correspond au modèle « bévéridgien » de financement des biens publics,

il s’agit de savoir si la tarification progressive est compatible avec cette

forme institutionnelle de solidarité sociale. En fait, la confusion

fondamentale consiste à faire passer une politique familiale (tarif unique pour

les services de garde comme moyen de garantir leur accessibilité) comme un

mécanisme de redistribution, alors que le système d’imposition devrait être

grandement rénové parce qu’il est aujourd’hui largement déficient du point de

vue de l’égalité sociale et de l’efficacité. La tarification représente plutôt

un outil économique permettant de calibrer les incitatifs et désincitatifs sur

un domaine particulier de la vie sociale. Dans le cas des CPE, les femme sauront un incitatif à rester à la maison, et les couples devront réfléchir

davantage au fait d’avoir un deuxième ou un troisième enfant, chacun ayant un

« coût marginal » plus élevé à cause de la tarification progressive.

À l’inverse, des services de garde gratuits et universellement accessibles

incitent les femmes à retourner sur le marché du travail et contribuent

directement à la réduction du coût marginal de chaque enfant supplémentaire.

Comme le souligne l’économiste Jacques Généreux dans une entrevue à Médiapart

où il commente la réforme de la politique familiale française (qui repose sur

le même principe de la juste part) :

« Il faut éviter d’avoir des interventions fiscales ou

économiques qui visent 36 000 objectifs à la fois. Cela est aussi un b.a.-ba de

l’économie. Donc il ne faut pas vous servir d’un instrument à la fois pour un

objectif de justice sociale et en l’occurrence de politique familiale. Si vous

voulez maintenir l’incitation à l’enfance, il faut continuer d’envoyer ce

message que la France est un pays qui, quelque soit votre condition, et bientôt

votre sexe, ou votre revenu, fait tout pour aider les familles nombreuses.

Maintenant vous voulez de la justice, on a un système fiscal juste. »[4]

Le problème avec l’idée qu’il faudrait

« augmenter modérément (sic) les impôts des membres du 10%, du 5% et du 1%

les plus riches, et augmenter

modérément les tarifs de certains services collectifs », c’est que les

deux mesures répondent à des objectifs différents et sont amalgamés sous une

même catégorie. Cela laisse planer l’idée que l’augmentation des tarifs de

garde pour les classes moyennes et aisées serait un bon moyen de « faire

payer les riches ». Le gouvernement donne ainsi l’impression qu’il

applique une réforme équitable alors que dans les faits, il augmente toujours

plus le fardeau financier des contribuables au lieu d’aller chercher des

revenus dans les institutions financières, les grandes fortunes et les ressources

naturelles, invisibilisant ainsi les allègements fiscaux aux banques, aux industries

extractives et aux firmes multinationales.

L’analyse de Jocelyn Maclure pèche par son abstraction : elle repose sur une

perspective théorique qui étudie une mesure particulière en considérant que

l’imposition progressive et la tarification progressive ne sont pas

incompatibles a priori, tout en

négligeant les conséquences pratiques d’une telle réforme d’un point de vue

social. Cette analyse fait abstraction du système fiscal dans sa globalité et des

stratégies de manipulation d’un gouvernement qui cherche à légitimer une mesure

somme toute peu efficace et largement inéquitable. Le problème de la

tarification progressive peut certes être envisagé d’un point de vue purement

conceptuel, mais pour comprendre son fonctionnement réel, il faut toujours

situer ce phénomène dans un contexte social, économique et politique dans

lequel il aura de multiples effets. L’alternative entre un système fiscal juste

et la tarification progressive n’est donc pas un faux dilemme, mais deux manières concurrentes d’envisager le

financement des services publics, d’autant plus que le gouvernement libéral (ou

péquiste ou caquiste) n’ira jamais taxer les plus riches. La question de la

tarification des services publics comme les services de garde n’est pas un

problème isolé, mais l’illustration pratique d’une logique globale qui détruit

les conditions idéologiques et institutionnelles de la redistribution de la

richesse. L’alternative est donc : tarification progressive qui défavorise

les familles ou imposition réelle du 1% ; juste part ou solidarité sociale

?

« Alors si ce gouvernement voulait de la justice, au lieu de s’attaquer à l’aide au logement, aux allocations familiales, etc., il ferait bien de s’attaquer très sérieusement aux dizaines de milliards de niches fiscales qui ne servent à rien, qui ne servent qu’à engraisser les patrimoines financiers et mobiliers tirés des revenus du capital. Il ferait bien de re-réglementer la finance, car il ne faut pas oublier que si 100 milliards d’augmentation de notre dette publique depuis six ans sont dus à la crise financière et la crise économique qui s’en est suivie. Celles-ci sont dues au fait qu’on ne réglemente pas la finance et les produits toxiques. Alors vous voulez de l’argent, vous voulez faire des économies, bien qu’on commence par empêcher ou interdire cette spéculation. Arrêtons de payer 50 milliards d’intérêts sur la dette publique pour engraisser les banques alors que elles peuvent emprunter à 0% d’intérêt à la banque centrale. »[5]

Pour synthétiser les arguments précédents,

voici pourquoi la tarification progressive des services de garde est une très

mauvaise idée : 1) elle représente un piètre moyen de redistribuer la

richesse, et ce n’est pas son but de toute façon ; 2) les services de

garde représentent un bien public qui ne doit pas représenter un instrument de

justice fiscale, mais une finalité sociale dont le financement doit reposer sur un système fiscal

juste, ce qui est loin d’être le cas actuellement ; 3) la tarification

progressive est contreproductive en tant que politique familiale, donnant un

incitatif négatif au fait d’avoir des enfants ; 4) elle alourdit le

fardeau fiscal de la majorité sociale alors qu’une minorité continue de

profiter d’un système qui, à long terme, mène au démantèlement des mécanismes

de solidarité de l’État social.

Pour une révolution fiscale

Toute justification portant l’accessibilité

universelle (pouvant aller jusqu’à la gratuité) des services publics

(éducation, santé, transports collectif, garderies, etc.) doit reposer sur un

modèle fiscal juste et efficace. Si on n’arrive pas à remettre en question les

causes structurelles qui minent la pérennité du modèle québécois, nous

continuerons d’instaurer des demi-mesures, des réformettes ou d’autres

tarifications progressives pour compenser les conséquences d’un système

défectueux et inéquitable. Pour le discours dominant, englué dans le dogme de l’équilibre budgétaire, du déficit zéro, du courroux

des agences de notation et de l’exode du capital, il est devenu impossible de financer adéquatement les services publics par un système d'impôts progressif. En faisant abstraction pour l’instant

du mode de production capitaliste (basé sur la propriété privée et la

prédominance du marché comme mécanisme de coordination des activités

économiques et sociales), voyons comment il serait possible de refonder le système

de répartition de la richesse afin de limiter les inégalités exorbitantes de

notre époque. Nous faisons ici référence au principe républicain, somme toute

assez simple et intuitif, d’une égalité sociale robuste (et non absolue), comme condition essentielle de la

citoyenneté et de la liberté politique.

« J'ai déjà dit ce que c'est que la liberté civile: à

l'égard de l'égalité, il ne faut pas entendre par ce mot que les degrés de

puissance et de richesse soient absolument les mêmes; mais que, quant à la

puissance, elle soit au-dessus de toute violence, et ne s'exerce jamais qu'en

vertu du rang et des lois ; et, quant à

la richesse, que nul citoyen ne soit assez opulent pour en pouvoir acheter un

autre, et nul assez pauvre pour être contraint de se vendre : ce qui suppose,

du côté des grands, modération de biens et de crédit, et, du côté des petits,

modération d'avarice et de convoitise. Cette égalité, disent-ils, est une

chimère de spéculation qui ne peut exister dans la pratique. Mais si l'abus est

inévitable, s'ensuit-il qu'il ne faille pas au moins le régler? C'est

précisément parce que la force des choses tend toujours à détruire l'égalité,

que la force de la législation doit toujours tendre à la maintenir. »[6]

Voilà donc un argument élégant en faveur

d’une législation fiscale nécessaire pour réaliser un certain degré de justice

sociale. Il faut d’une part établir un revenu maximum afin « que nul citoyen ne soit assez opulent pour en pouvoir

acheter un autre », et d’autre part définir un revenu minimum afin que nul

ne soit « assez pauvre pour être contraint de se vendre », sur le

marché du travail notamment. Étrangement, l’impressionnante littérature sur

l’allocation universelle et le modèle « painéen »

fait abstraction des immenses revenus du capital, s’attardant ainsi à réformer

le « filet social » sans tenir compte des limites à l’accumulation de

la richesse par une minorité de fortunes et de firmes multinationales. Or, les

nombreuses analyses portant sur les écarts de revenus grandissants au sein des

entreprises mettent de l’avant la question de savoir s’il existe un ratio

raisonnable à respecter, c’est-à-dire un seuil au-delà duquel les gains

d’efficacité décroissants et les inégalités galopantes ne permettraient plus de

justifier la rémunération du soi-disant mérite des grands dirigeants. Ce ratio

devrait-il être de 1:5, 1:12, 1:30, 1:100 ? Comment éviter qu’il s’agisse

d’un critère arbitraire, d’un « nombre d’or » magique qui serait la clé de

voûte de la révolution fiscale ?

Mon collègue Gabriel Monette et moi avons

eu l’idée d’articuler deux questions théoriques distinctes, deux champs

d’investigation d’éthique économique et sociale actuellement séparés, qui

devraient plutôt reposer sur un principe normatif commun. Pourquoi ne pas

mettre ensemble les arguments en faveur de l’allocation universelle et du

revenu maximum (ou d’une forte redistribution des revenus du capital) en

établissant un rapport entre les deux ? Pourquoi ne pas réunir les

réflexions de figures de proue comme Philippe Van Parijs et Thomas Piketty afin

de refonder un système fiscal qui finance un revenu garanti pour tous grâce à

un prélèvement majeur sur les grands patrimoines (institutions financières,

revenus des grandes entreprises et du 1%) ? Bien que nous n’ayons pas

encore formulé l’argumentation complète qui sera développée dans un article

scientifique qui paraîtra ultérieurement, le ratio entre le revenu minimum et

maximum devrait reposer sur le principe de

l’utilité marginale décroissante.

L’utilité marginale d’un bien ou service

est le bénéfice qu’un agent tirera de la consommation d’une quantité

supplémentaire de ce bien ou service. Toute chose étant égale par ailleurs, une

augmentation de revenu de 100$ par mois pour une personne sur l’aide sociale

aura un impact considérable sur sa qualité de vie, tandis que l’ajout d’un

million$ supplémentaire pour une personne gagnant déjà 10 millions$ par année

n’augmentera pas son bonheur pour autant. Autrement dit, l’utilité marginale

d’une certaine quantité de ressources matérielles et sociales (biens premiers

ou capabilités) croît rapidement de 0 jusqu’à un certain point au-delà duquel

elle se met à décroître progressivement. À l’inverse du système fiscal

néolibéral ou capitaliste qui favorise actuellement l’accumulation

exponentielle des revenus

(ex), un système fiscal égalitaire, républicain et social

reposerait une redistribution logarithmique de la richesse (lnx). C’est ce qu’on

appelle l’inversion des priorités sociales en faveur du peuple, et non du

capital.

Si les modalités d’un tel principe général

restent à définir pour élaborer concrètement l’architecture institutionnelle du

système fiscal québécois, nous pourrions donner l’exemple des dix paliers

d’imposition qui permettraient de réduire les impôts de 87% des contribuables

et d’augmenter les revenus de l’État d’un milliard$. Cette mesure fiscale,

proposée par la Coalition opposée à la tarification et la privatisation des

services publics et Québec solidaire notamment, suggère un plancher

d’imposition à 15% pour les revenus de 12 000$ à 25 000$, et un plafond de 34%

pour les revenus supérieurs à 200 000$[7]. Or,

cette réforme propose une redistribution entre les strates les

classes populaires et les classes moyennes supérieures, et non entre la majorité sociale

et le 1%. Un système fiscal juste devrait plutôt garantir un revenu de 15 000$

pour tous les citoyens et un plafond d’imposition à 90% pour les revenus au-delà

d’un millions$ par exemple.

Évidemment, l’inapplicabilité d’une telle

« révolution fiscale » se pose directement dans le contexte québécois,

compte tenu des limites du cadre constitutionnel canadien. Si la moitié des

impôts sont prélevés par l’État fédéral et qu’il risque très probablement de ne

pas aimer l’idée d’un revenu minimum et/ou maximum, il y a fort peu de chance

que nous puissions un jour instaurer un système fiscal juste sans

l’indépendance du Québec. Qui plus est, le financement et l’allocation d’un

revenu garanti ne pourraient pas s’articuler adéquatement dans un système

administratif bicéphale où les impôts et les programmes sociaux sont partagés

inégalement entre deux paliers de gouvernement.

Si nous prenons enfin la question du revenu

maximum qui donne un important incitatif à l’exode des grandes fortunes, cette

mobilité du 1% serait facilitée dans le contexte canadien ; Guy Laliberté

ou Pierre-Karl Péladeau pourraient facilement s’installer en Ontario ou au

Nouveau-Brunswick pour éviter le fisc québécois par exemple. Bien qu’un État

souverain limiterait cette possibilité, celle-ci demeurerait toujours présente,

comme l’illustre l’exil de Gérard Depardieu en Russie pour fuir l’impôt à 75%

pour les revenus au-delà d’un millions€. Nous pouvons alors recourir à un

« patriotisme fiscal » basé sur la solidarité sociale, les très

riches devant accepter la « modération de biens et de crédit » sans

quoi ils risquent de subir l’ostracisme de la majorité populaire. La solidarité

nationale serait alors basée sur l’adhésion aux conditions de l’égalité entre

citoyens, tous devant accepter les termes d’un nouveau contrat social qui

permettrait de financer adéquatement les services publics sans devoir passer

par les tergiversations de la tarification progressive. Comme l’indique Jacques

Généreux :

« La seule vraie justice fiscale si vous voulez, la manière la

plus intelligente de l’établir, c’est d’avoir un système global fiscal qui est

juste, c’est-à-dire un impôt sur le revenu qui ne représente pas des broutilles

mais une part essentielle de l’imposition. Celui-ci doit être très progressif,

partir de 0, puis 1%, 2%, etc., jusqu’à 100% pour des revenus exorbitants dont

personne n’a besoin. Donc si vous avez un système fiscal juste, qui répartit

équitablement la charge du financement des biens communs, ensuite vous pouvez

avoir des biens publics qui soient accessibles à tous dans les mêmes conditions.

Que vous soyez fils d’industriels ou fils d’ouvrier, vous avez un droit égal à

l’école publique de la République; vous avez le droit d’être sauvé dans la rue

par les pompiers gratuitement ; vous avez droit aux mêmes prestations que les

autres ; vous avez droit à des allocations familiales parce que c’est un

supplément de coût et on veut inciter les gens à faire des enfants. »[8] Telle est la perspective d’un républicanisme véritable,

qui allie les principes du socialisme et de l’indépendance afin de garantir

l’accès universel aux biens communs.

[1] Jocelyn Maclure, Impôt progressif vs

tarification progressive: vers une démonstration plus étoffée?, A Canadian

Public Affairs Blog, 31 mai 2014.

http://induecourse.ca/impot-progressif-vs-tarification-progressive-vers-une-demonstration-plus-etoffee/

http://induecourse.ca/impot-progressif-vs-tarification-progressive-vers-une-demonstration-plus-etoffee/

[2] Ibid.

[3] Pierre-Olivier Monteil, « Clarifier les

logiques de la solidarité », Autres

Temps. Cahiers d’éthique sociale et politique, vol. 55, no. 55, 1997,

p.100-101

[6] Jean-Jacques Rousseau, Du Contrat social, II, XI, Flammarion, Paris, 2001, p.91-92

[7] Coalition opposée à la tarification et la

privatisation des services publics, 10

milliards$ de solutions, septembre 2014.

http://www.nonauxhausses.org/wp-content/uploads/DocmentCampagne-10-milliards_WEBseptembre2014.pdf

http://www.nonauxhausses.org/wp-content/uploads/DocmentCampagne-10-milliards_WEBseptembre2014.pdf

Parmi les autres considérations, c'est qu'est-ce que cette augmentation fera des choix des parents aisés. Le recours aux travailleuses domestiques est moins grand au Québec en raison des CPE accessibles. Je peux très bien imaginer de nombreux parents aisés choisir l'embauche de travailleuses domestiques résidentes, payé en dessous du salaire minimum, sans protection de la CSST et une avec statut d'immigration extrêmement contraignant. En tous cas, je n'ai pas fait toutes ces batailles pour l'égalité de certaines femmes se réalise au détriment d'autres femmes.

RépondreSupprimerAlors si je reprends la synthèse des arguments contre la tarification progressive, voici quelques idées qui permettent de continuer le débat:

RépondreSupprimer1) C'est vrai que le b.a-ba de l'économie suggère d'éviter de poursuivre plusieurs objectifs avec un même politique. Par exemple, si l'on souhaite aider certains groupes (les plus pauvres, les familles, etc.) il vaudrait mieux prévoir des allocations qui les ciblent directement plutôt que de financer des programmes universels qui pourront potentiellement les aider. Cela dit je ne crois pas que ce soit un très bon argument pour discréditer la tarification progressive comme moyen de redistribution. Après tout, l’impôt sur le revenu joue également un rôle de désincitatif au travail, tout en cherchant à financer l’État et à amoindrir les inégalités, et tu n’as pas de malaise à le défendre.

2) et 3) Les services de gardes n’on rien d’un bien public au sens strictement économique (leur consommation est à la fois rivale et exclusive). Je pense que ce que tu avais en tête est le phénomène d’externalité positive, car la société a affectivement besoin d’une relève (de préférence bien éduquée) pour se perpétuer. Cela dit, l’argument comme quoi il nous faut une politique familiale toujours plus généreuse est seulement valide à partir du moment où l’on présuppose que d’avoir des enfants est un pur don à l’humanité. Je ne crois pas que ce soit le cas, car il faut admettre qu’une part de la décision d’avoir des enfants est également égoïste (que ce soit par souci de réalisation de soi ou désir biologique de perpétuer ses gènes). C’est pour ca que M. Maclure, dans son article dans L’actualité, parle de biens hybrides, qui doivent conséquemment être financés en partie par la société et en partie par l’individu.

4) Je pense que l’argument le plus puissant est qu’effectivement, même si la tarification progressive est défendable sur le plan théorique, le projet libéral actuel n’est certainement pas motivé par un authentique désir d’établir une « égalité sociale robuste », et en ce sens elle mérite d’être dénoncée. Cela dit, j’aimerais bien te retourner l’argument de type pragmatiste au sujet de la mise en place d’impôts sur le revenu plus élevé pour les plus fortunés et les entreprises cette-fois. Dans un contexte de mobilité des capitaux accrue, phénomène que le Québec a lui seul, qu’il soit indépendant ou non, n’arrivera certainement pas à inverser, ne crois-tu pas que l’option de taxer la consommation, beaucoup plus difficilement délocalisable que les revenus, ne soit une piste d’avenir?

Gabriel S.B.